Doppelte Haushaltsführung 2023 & 2024

Professionelle Unterstützung und Infos rund um die doppelte Haushaltsführung

Sie pendeln auch aus beruflichen Gründen zwischen zwei Haushalten? Dann ist es an der Zeit, sich einen großen Teil der Mehraufwendungen über die Steuer wieder zurückzuholen!

Welche Grundvoraussetzungen bei einer Doppelten Haushaltsführung vorliegen müssen, können Sie unter dem Menüpunkt Voraussetzungen nachlesen.

Welche Grundvoraussetzungen bei einer Doppelten Haushaltsführung vorliegen müssen, können Sie unter dem Menüpunkt Voraussetzungen nachlesen.

Unter Abziehbare Werbungskosten informieren wir Sie dann, welche einzelnen Aufwendungen Sie im Detail steuer mindernd absetzen können.

Unter Abziehbare Werbungskosten informieren wir Sie dann, welche einzelnen Aufwendungen Sie im Detail steuer mindernd absetzen können.

Die Vorteile einer Kooperation mit unserer Kanzlei haben wir unter Zusammenarbeit (Mehrwert) für Sie aufgelistet.

Die Vorteile einer Kooperation mit unserer Kanzlei haben wir unter Zusammenarbeit (Mehrwert) für Sie aufgelistet.

Zu guter Letzt lässt sich mit unserem Berechnungstool schon mal vorab grob ermitteln, welches Steuersparpotential bei einer erfolgreich umgesetzten Doppelten Haushaltsführung realisiert werden kann.

Zu guter Letzt lässt sich mit unserem Berechnungstool schon mal vorab grob ermitteln, welches Steuersparpotential bei einer erfolgreich umgesetzten Doppelten Haushaltsführung realisiert werden kann.

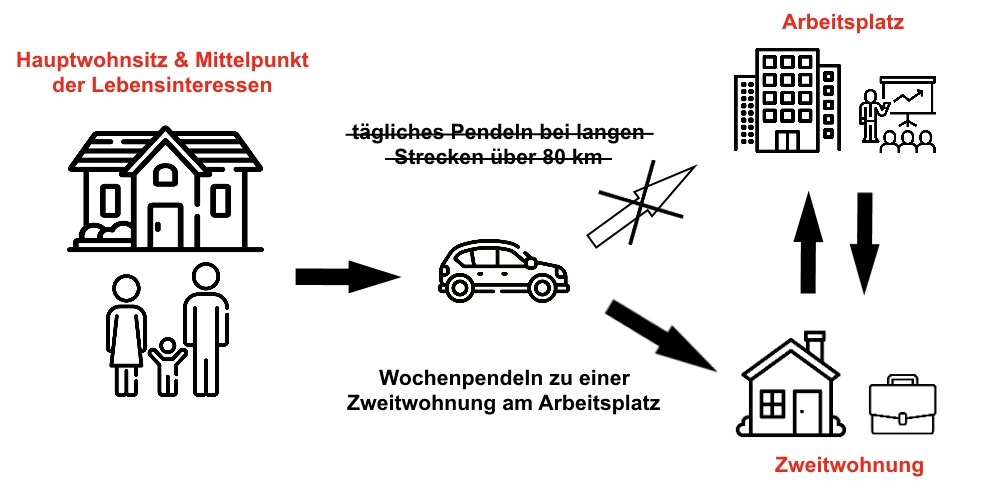

Beispiel einer doppelten Haushaltsführung

Voraussetzungen

Die Voraussetzungen für eine doppelte Haushaltsführung sind:

1. Eigener Hausstand am heimischen Wohnort

Der eigene Hausstand am heimischen Wohnort setzt folgende drei Bedingungen voraus:

- Innehaben einer Hauptwohnung

- Kostenbeteiligung des Arbeitnehmers an der Haushaltsführung für die Hauptwohnung

- Die Hauptwohnung muss den Mittelpunkt der Lebensinteressen des Arbeitnehmers darstellen

Ein eigener Hausstand liegt nur dann vor, sofern alle drei Bedingungen gleichzeitig erfüllt werden.

1.1. Hauptwohnung

Bei der Hauptwohnung muss es sich um eine eigenständige Wohnung handeln, die der Arbeitnehmer aus eigenem Recht als Eigentümer oder Mieter nutzt. Ein gemeinsames oder abgeleitetes Nutzungsrecht mittels Ehegatte, Lebenspartner oder Mitbewohner ist ebenfalls zulässig, wird aber von der Finanzverwaltung erfahrungsgemäß sehr streng abgeprüft.

Ob die bisherige BFH-Rechtsprechung hinsichtlich einer Wohngemeinschaft mit Eltern (Stichwort „Mehrgenerationenhaushalt“) auch künftig Bestand haben wird, ist derzeit noch unklar. Nach unserer Meinung kann nur dann ein eigener Hausstand mit den Eltern begründet werden, sofern ein gleichberechtigtes „haushalten“ mit dem Eltern vorliegen sollte (= auf gleicher Augenhöhe, demnach kein Ober-/Unterordnungsverhältnis).

1.2. Kostenbeteiligung an der Haushaltsführung für die Hauptwohnung

Als zweite Voraussetzung für den eigenen Hausstand kommt nun das Merkmal der Kostenbeteiligung an der Haushaltsführung für die Hauptwohnung hinzu.

Die finanzielle Beteiligung an den Kosten der Haushaltsführung ist darzulegen und kann auch bei volljährigen Arbeitnehmern, die bei ihren Eltern wohnen, nicht generell unterstellt werden. Durch diese Neuregelung ab 2014 ist die bis dato anders lautende Rechtsprechung des Bundesfinanzhofs endgültig überholt. Eine finanzielle Beteiligung an den Kosten der Haushaltsführung mit Bagatellbeträgen ist nicht ausreichend. Beträgt die Kostenbeteiligung des Arbeitsnehmers mehr als 10 Prozent der monatlich regelmäßig anfallenden laufenden Kosten der Haushaltsführung (z. B. Miete, Mietnebenkosten, Kosten für Lebensmittel und andere Dinge des täglichen Bedarfs) ist von einer finanziellen Beteiligung oberhalb der Bagatellgrenze auszugehen.

Lediglich verheiratete Arbeitnehmer (Lohnsteuerklasse III, IV oder V), die gemeinsam mit dem Ehegatten eine Wohnung bezogen haben, sind von der Nachweisführung der finanziellen Beteiligung befreit.

1.3. Mittelpunkt der Lebensinteressen in der Hauptwohnung

Der Mittelpunkt der Lebensinteressen muss sich zwingend in der Hauptwohnung am heimischen Wohnort befinden, um die doppelte Haushaltsführung zu rechtfertigen.

Bei einem verheirateten Arbeitnehmer ist der Mittelpunkt der Lebensinteressen dort, wo der Ehepartner bzw. die Familie wohnt.

Bei ledigen Arbeitnehmern befindet sich der Mittelpunkt der Lebensinteressen an dem Wohnort, zu dem die engeren persönlichen Beziehungen bestehen. Die persönlichen Beziehungen können ihren Ausdruck besonders in Bindungen an Personen, z. B. Eltern, Verlobte, Freundes- und Bekanntenkreis, finden, aber auch in Vereinszugehörigkeiten und anderen Aktivitäten.

Wichtig: Gerade bei ledigen Arbeitnehmer setzt die Finanzverwaltung hier oft den Hebel an. Wird nämlich der Lebensmittelpunkt der Zweitwohnung zugeordnet, führt dies zum vollständigen Verlust der möglichen Steuererstattung.

2. Zweitwohnung

Als Zweitwohnung am auswärtigen Beschäftigungsort kommt jede dem Arbeitnehmer entgeltlich oder unentgeltlich zur Verfügung stehende Unterkunft in Betracht. Neben der klassischen Mietswohnung kommen hier z. B. auch eine Eigentumswohnung, ein möbliertes Zimmer, ein für einen längeren Zeitraum gebuchtes Hotelzimmer oder bei Soldaten die Unterkunft in der Kaserne in Betracht.

Das Beziehen der Zweitwohnung muss durch die berufliche Beschäftigung veranlasst sein. Die Zweitwohnung muss sich dabei in der Nähe zum Beschäftigungsort befinden, (grundsätzlich) maximal bis zur Hälfte der Entfernung zwischen der Hauptwohnung und dem Beschäftigungsort. Beispiel: Die Entfernung zwischen der Hauptwohnung und dem Beschäftigungsort beträgt 120 km. Die Zweitwohnung darf sich (grundsätzlich) bis zu 60 km vom Beschäftigungsort entfernt befinden.

Eine beruflich veranlasste doppelte Haushaltsführung liegt auch dann vor, wenn der Lebensmittelpunkt aus privaten Gründen vom Beschäftigungsort wegverlegt wird und die bisherige Wohnung am Beschäftigungsort aus beruflichen Gründen als Zweitwohnung genutzt wird (sog. Wegverlegungsfälle).

Hinsichtlich der Thematik „Zweitwohnsitzsteuer“ verweisen wir auf folgende hilfreiche Website: www.zweitwohnsitzsteuer.de

Abziehbare Werbungskosten

Stören Sie sich nicht am Begriff „Werbungskosten“. Dies ist nur ein steuertechnischer Begriff für „Steuermindernde Ausgaben“.

Folgende Kosten können als abziehbare Werbungskosten berücksichtigt werden:

Hinweis: Die Kosten werden in Reihenfolge der einschlägigen Lohnsteuerrichtlinien zitiert.

1. Fahrtkosten

Bei den Fahrtkosten wird unterschieden zwischen

- der ersten Fahrt zu Beginn bzw. der letzten Fahrt am Ende der doppelten Haushaltsführung

und den

- wöchentlichen Familienheimfahrten

Um Ihnen hier einen schnelleren Zugang zu ermöglichen, wird dieses Themengebiet in Fallkonstellationen (siehe 1.1. bis 1.5.) aufgegliedert.

1.1. Fahrten mit dem eigenen Pkw

a) Die erste Fahrt zu Beginn und die letzte Fahrt am Ende der doppelten Haushaltsführung

Bei der Verwendung eines eigenen Pkw haben Sie die Wahl zwischen

- dem tatsächlichen Kilometer-Kostenansatz

oder

- dem Ansatz von pauschalen 0,30 € pro tatsächlich gefahrenen Kilometer

Den Ansatz der tatsächlichen Kosten empfehlen wir Ihnen nicht, da der Ermittlungsaufwand in keinem Verhältnis zu dem daraus resultierenden Nutzen steht. Der pauschale Ansatz mit 0,30 € ist weitaus effektiver und in den meisten Fällen auch zutreffend.

Nur bei der ersten oder bei der letzten Fahrt können zusätzlich Reisenebenkosten wie Parkplatzgebühren angesetzt werden.

b) Wöchentliche Familienheimfahrten

Für die wöchentlichen Familienheimfahrten dürfen Sie ausschließlich die Entfernungspauschale mit 0,30 € pro Entfernungskilometer ansetzen. Maßgebend ist hier grundsätzlich die kürzeste Straßenverbindung zwischen Ihrem auswärtigen Beschäftigungsort und Ihrem heimischen Wohnort. Pro Woche kann dabei nur eine Heimfahrt steuerlich berücksichtigt werden.

Für die wöchentlichen Familienheimfahrten dürfen Sie ausschließlich die Entfernungspauschale mit 0,30 € pro Entfernungskilometer ansetzen. Maßgebend ist hier grundsätzlich die kürzeste Straßenverbindung zwischen Ihrem auswärtigen Beschäftigungsort und Ihrem heimischen Wohnort. Pro Woche kann dabei nur eine Heimfahrt steuerlich berücksichtigt werden.

Eine Besonderheit greift noch für behinderte Menschen. Diese können entweder die 0,30 € oder die tatsächlichen Kilometerkosten je gefahrenen Kilometer (demnach Hin- und Rückfahrt ≠ Entfernungskilometer) geltend machen. Voraussetzung ist, dass der Grad der Behinderung mindestens 70 beträgt oder bei einem Grad der Behinderung von mindestens 50 gleichzeitig eine erhebliche Gehbehinderung besteht.

1.2. Fahrten mit einem überlassenen Dienstwagen

Arbeitnehmer, die von ihrem Arbeitgeber einen Dienstwagen überlassen bekommen, dürfen im Rahmen der doppelten Haushaltsführung keine Fahrtkosten berücksichtigen. Weder Kosten für die erste Fahrt zu Beginn bzw. für die letzte Fahrt am Ende der doppelten Haushaltsführung, noch Kosten für die wöchentlichen Familienheimfahrten. Kleiner Trost: Für wöchentlich durchgeführte Familienheimfahrten ist kein privater Nutzungswert als geldwerter Vorteil zu versteuern.

Erfolgen die wöchentlichen Familienheimfahrten im Rahmen einer Sammelbeförderung (z. B. durch einen Firmenbus) durch den Arbeitgeber, können Sie für diese Strecken ebenfalls keine Entfernungspauschale ansetzen.

1.3. Fahrten im Rahmen einer Mitfahrgelegenheit

a) Die erste Fahrt zu Beginn und die letzte Fahrt am Ende der doppelten Haushaltsführung

Hier können nur Kosten berücksichtigt werden, die Ihnen tatsächlich als Mitfahrer entstehen, z. B. die von Ihnen geforderte anteilige Kostenbeteiligung. Der Ansatz von pauschalen 0,30 € pro tatsächlich gefahrenen Kilometer ist hier nicht zulässig.

b) Wöchentliche Familienheimfahrten

Bilden mehrere Arbeitnehmer bei den wöchentlichen Familienheimfahrten eine Fahrgemeinschaft, können sowohl der Fahrer als auch die Mitfahrer die Entfernungspauschale ohne Höchstbetrag (= 4.500,00 €) in Anspruch nehmen. Der Werbungskostenabzug ist demnach für alle gleich hoch. Es kommt in diesem Zusammenhang eben nicht darauf an, ob Ihnen überhaupt Kosten für die Familienheimfahrten entstanden sind.

Arbeitnehmer, die von ihrem Arbeitgeber einen Dienstwagen überlassen bekommen, können keine Fahrtkosten ansetzen (vgl. hierzu 1.2.). Die Mitfahrer dagegen können für die wöchentlichen Heimfahrten die Entfernungspauschale ohne Höchstbetrag in Anspruch nehmen. Wird der Wagen mehreren Arbeitnehmern gemeinsam zur Nutzung überlassen, kann keiner der Arbeitnehmer Fahrtkosten als abziehbare Werbungskosten geltend machen.

1.4. Fahrten mit öffentlichen Verkehrsmitteln

a) Die erste Fahrt zu Beginn und die letzte Fahrt am Ende der doppelten Haushaltsführung

Bei Fahrten mit dem Bus, der Bahn oder mit dem Flugzeug werden die tatsächlich entstanden Kosten in voller Höhe als Werbungskosten anerkannt. Als Nachweis gelten die entsprechenden Fahrtickets.

b) Wöchentliche Familienheimfahrten

Hier ist zwischen Bus und Bahn auf der einen und dem Flugzeug auf der anderen Seite zu differenzieren.

Nutzen Sie Bus oder Bahn können Sie eine Vergleichsrechnung starten: Stellen Sie dabei die Kosten der Entfernungspauschale den tatsächlichen Kosten der Beförderung gegenüber. Der höhere Betrag ist dann als Werbungskosten abziehbar.

Nutzen Sie hingegen für Ihre wöchentlichen Familienheimfahrten ein Flugzeug, so können Sie nur die tatsächlichen Flugkosten, nicht jedoch die Entfernungspauschale geltend machen.

1.5. Allgemeines zu den Fahrtkosten

a) Telefonkosten statt Familienheimfahrten

Anstelle der Aufwendungen für eine Heimfahrt an den Ort des eigenen Hausstandes können die Gebühren für ein Ferngespräch bis zu einer Dauer von 15 Minuten mit Angehörigen, die zum eigenen Hausstand des Arbeitnehmers gehören, berücksichtigt werden.

b) Umgekehrte Familienheimfahrten

Fahren Sie als Arbeitnehmer an einem Wochenende aus beruflichen Gründen nicht nach Hause und kommt im Gegenzug Ihre Familie zu Ihnen an den auswärtigen Beschäftigungsort, so können Sie die Fahrt Ihres Ehepartners und Ihrer minderjährigen Kinder ebenfalls steuermindernd als Fahrtkosten ansetzen. Die Gründe können sein: Sonntagsdienst, Bereitschaftsdienst, usw.

Treffen Sie sich auf halber Strecke, sind sowohl Ihre Fahrtkosten, als auch die Fahrtkosten Ihrer Familie absetzbar.

2. Verpflegungskosten

Für die ersten drei Monate nach Bezug der Zweitwohnung am auswärtigen Beschäftigungsort können Sie Pauschbeträge für Verpflegung von der Steuer absetzen.

Für Zweitwohnungen in Deutschland greifen derzeit folgende Pauschalen:

Für An- und Abreisetage jeweils 12,00 €, für jeden vollen Tag der Abwesenheit von der Hauptwohnung 24,00 €.

3. Kosten für die Zweitwohnung

Die Kosten für die Zweitwohnung sind im Grundsatz:

3.1. Kosten für die Unterkunft

Die Kosten für die Unterkunft werden in folgende Fallkonstellationen aufgegliedert:

a) Kosten für eine Mietwohnung

Neben der Miete und den Betriebskosten gehören hierzu auch die Stellplatzmiete, Reinigungskosten, Rundfunkbeiträge, Zweitwohnungssteuer sowie Kosten der Gartennutzung.

b) Kosten für Übernachtungen in einem Hotel oder in einer Pension

Hier sind nur die reinen Übernachtungskosten absetzbar. Kosten für das Frühstück werden heraus gerechnet. Falls diese Aufwendungen nicht separat ausgewiesen sind, ist eine pauschale Kürzung um 4,80 € vorzunehmen.

c) Kosten für eine Eigentumswohnung

Hierunter fallen die Gebäudeabschreibung (linearer Satz mit 2 % jährlich), Finanzierungskosten (z. B. Disagio und Schuldzinsen), Wohngelder, Renovierungskosten sowie Zweitwohnungssteuer.

Gerade bei der Ermittlung der Abschreibung auf den Gebäudewert (= Gesamtkaufpreis abzüglich Grund- und Bodenanteil) stoßen Steuerpflichtige schnell an die Grenze des Machbaren.

Eine in der Vergangenheit lapidare Schätzung des Grund- und Bodenanteils wird von der Finanzverwaltung nicht mehr anerkannt. Die Kaufpreisaufteilung ist vielmehr anhand der Vorgaben des Bundesfinanzministeriums vorzunehmen. Neben Angaben zum Kaufpreis inklusive aller Kaufnebenkosten (Notar, Makler, Grundbuch, Grunderwerbsteuer) sind u. a. auch Angaben über das ursprüngliche Baujahr, der Wohn- und Nutzfläche sowie dem amtlichen Bodenrichtwert zu berücksichtigen.

Ein weiterer Knackpunkt neben der Gebäudeabschreibung ist die zutreffende Berücksichtigung der Instandhaltungsrücklage im Rahmen der Wohngeldvorauszahlungen, da die Zuführung zur Instandhaltungsrücklage herauszurechnen, eine Entnahme zusätzlich zu den Wohngeldzahlungen zu berücksichtigen ist.

Gerade bei der Kombination „Doppelte Haushaltsführung“ und „Eigentumswohnung“ empfehlen wir Ihnen erfahrungsgemäß die Zusammenarbeit mit einem Steuerexperten. Gerne natürlich auch mit uns 🙂

d) Kostendeckelung

Die Kosten für die Unterkunft (im Inland) werden ab dem Veranlagungszeitraum 2014 auf höchstens 1.000,00 € monatlich gedeckelt. Wird der monatliche Höchstbetrag von 1.000,00 € nicht ausgeschöpft, ist eine Berücksichtigung des nicht ausgeschöpften Betrages in den anderen Monaten des Bestehens der doppelten Haushaltsführung im selben Kalenderjahr möglich.

Bei Zweitwohnungen im Ausland dürfen nur Kosten berücksichtigt werden, soweit diese die ortsübliche Miete für eine nach Lage und Ausstattung durchschnittliche Wohnung am Ort der ersten Tätigkeitsstätte mit einer Wohnfläche bis zu 60 qm nicht überschreiten.

Wichtig: Notwendige Einrichtungsgegenstände waren nach Ansicht des Bundesfinanzministeriums in diesem Maximalbetrag bereits inkludiert. Der Bundesfinanzhof hat jedoch aktuell zugunsten der Steuerpflichtigen entschieden (Aktenzeichen VI 5 18/17), so dass betroffene Steuerpflichtige Aufwendungen für die Einrichtungsgegenstände (Tische, Stühle, Betten, Schränke usw.) sowie für den Hausrat (Besteck, Staubsauger, Kaffeemaschinen, Töpfe usw.) nunmehr auch jenseits der 1.000 € geltend machen können.

3.2. Kosten für die Ausstattung der Zweitwohnung

Nur notwendige Einrichtungsgegenstände sind als Werbungskosten absetzbar, zum Beispiel:

- Bett

- Schrank

- Tisch

- Herd

- Spüle

- Kühlschrank

- Vorhänge

- Badezimmereinrichtungen

- Lampen

- Hausratsgegenstände, wie z. B. Geschirr, Töpfe, Pfanne, Kaffeemaschine, Staubsauger

Beim Fernseher und beim Radio scheiden sich die Geister. Das Finanzgericht Saarland verneint die Notwendigkeit, das Finanzgericht Niedersachsen führt hingegen aus: „Es gehört heutzutage zu den unabweisbaren Bedürfnissen, sich in der üblichen Form mit Nachrichten und Informationen, auch visueller Art, zu versorgen. Die hierdurch bedingten Mehraufwendungen, insbesondere die hiermit verbundenen zusätzlichen Gebühren, sind deswegen notwendige Mehraufwendungen der doppelten Haushaltsführung und steuerlich als Werbungskosten zu berücksichtigen.“

Einrichtungsgegenstände bis jeweils 487,90 € (Stand 2017 inklusive Umsatsteuer) bzw. 952,00 € (Stand 2018 inklusive Umsatzsteuer) können im Jahr der Anschaffung komplett abgesetzt werden. Einrichtungsgegenstände ab jeweils 487,91 € (Stand 2017) bzw. 952,01 € (Stand 2018) müssen Sie hingegen über die Jahre der Nutzung abschreiben. Im Jahr der Anschaffung müssen die Abschreibungsbeträge monatsgenau ermittelt werden.

4. Umzugskosten

Umzugskosten können anlässlich der Begründung, der Beendigung oder des Wechsels einer doppelten Haushaltsführung als Werbungskosten geltend gemacht werden.

Als abzugsfähige Werbungskosten kommen in Frage:

- Kosten einer Umzugsfirma

- Transport von Mobiliar und Hausrat mit einem eigenem Pkw mit pauschalen 0,30 € pro gefahrenen Kilometer oder einem tatsächlichen Kilometer-Kostensatz. Bei Nutzung eines eigenen Anhängers können weitere 0,06 € pro gefahrenen Kilometer abgesetzt werden

- Kosten für einen Mietlastkraftwagen

- Kosten für eine Zwischenlagerung des Mobiliars

- Kosten für Umzugskartons und Verpackung

Wichtig: Die Umzugskostenpauschale für sonstige Umzugskosten, das sind derzeit 787,00 € (Stand 2018) für Singles und 1.573,00 € (Stand 2018) für Verheiratete, werden im Rahmen einer doppelten Haushaltsführung von der Finanzverwaltung nicht anerkannt. Begründung: Diese Pauschalen können nur dann berücksichtigt werden, sofern auch der Lebensmittelpunkt verlagert wird. Voraussetzung für die doppelte Haushaltsführung aber ist gerade, dass der Lebensmittelpunkt eben nicht an den Beschäftigungsort verlegt wird.

Die 16 häufigsten Fragen zur doppelten Haushaltsführung

1. Was zählt zur doppelten Haushaltsführung bzw. wann liegt eine doppelte Haushaltsführung vor?

Eine doppelte Haushaltsführung liegt vor, wenn der Arbeitnehmer außerhalb des Ortes seiner ersten Tätigkeitsstätte einen eigenen Hausstand unterhält und auch am Ort der ersten Tätigkeitsstätte wohnt (§ 9 Abs. 1 Satz 3 Nr. 5 Satz 2 EStG).

Kurzum: Der Arbeitnehmer unterhält aus beruflichen Gründen 2 Haushalte, einen am heimischen Wohnort und einen am auswärtigen Beschäftigungsort. Der Haushalt am auswärtigen Beschäftigungsort (= der doppelte Haushalt) kann steuermindernd abgesetzt werden.

2. Was ist der Grund für eine doppelte Haushaltsführung?

Die Entfernung zwischen dem heimischen Wohnort und der ersten Tätigkeitsstätte ist zu groß, um arbeitstäglich zu pendeln. Daher wird am Beschäftigungsort eine Zweitwohnung angemietet bzw. gekauft.

3. Welches Finanzamt ist bei einer doppelten Haushaltsführung zuständig?

Bei einem ledigen Steuerpflichtigen das Finanzamt am Beschäftigungsort, bei einem verheiratetem Steuerpflichtigen das Finanzamt am eigenen Hausstand.

4. Wo trage ich die doppelte Haushaltsführung ein?

Auf der Seite 3 der Anlage N.

5. Wie lange kann die doppelte Haushaltsführung abgesetzt werden?

Sofern die Voraussetzungen dafür vorliegen grundsätzlich unbegrenzt. Die frühere Befristung auf 2 Jahre wurde aufgehoben.

6. Was sind die Voraussetzungen für eine doppelte Haushaltsführung?

Ein eigener Hausstand am heimischen Wohnort und eine Zweitwohnung am auswärtigen Beschäftigungsort. Alle Informationen werden hier ausführlich erklärt.

7. Muss am eigenen Hausstand eine Kostentragung vorliegen?

Seit dem Veranlagungszeitraum 2014 zwingend ja.

8. Welche Kosten können bei einer doppelten Haushaltsführung steuermindernd abgesetzt werden?

Fahrt- und Verpflegungskosten, Kosten für die Zweitwohnung sowie Umzugskosten. Alle Kosten werden hier ausführlich erklärt.

9. Wie viele Heimfahrten können bei einer doppelten Haushaltsführung angesetzt werden?

Maximal eine Heimfahrt pro Woche. Pro Jahr demnach 46 Heimfahrten, da das Finanzamt von 6 Wochen Urlaub ausgeht (= 52 Wochen abzüglich 6 Wochen = 46 Heimfahrten).

10. Was ist eine Familienheimfahrt?

Eine Familienheimfahrt ist eine Fahrt vom Beschäftigungsort zum eigenen Hausstand und wieder zurück zur Beschäftigungswohnung.

11. Wo ist der Haupt- und wo der Nebenwohnsitz zu erklären?

Bei einem verheirateten Steuerpflichtigen ist der Hauptwohnsitz am heimischen Wohnort, bei einem ledigen Steuerpflichtigen ist der Hauptwohnsitz am Beschäftigungsort anzumelden.

12. Ist die Wohnsitzmeldung für eine doppelte Haushaltsführung von Relevanz?

Grundsätzlich nein, da das Steuerrecht nicht auf die Wohnsitzmeldung, sondern auf den Lebensmittelpunkt abstellt.

13. Gibt es länderübergreifend einen (melderechtlichen) Haupt- und Nebenwohnsitz?

Nein, in beiden Ländern ist jeweils ein Hauptwohnsitz zu melden.

14. Kann auch länderübergreifend eine doppelte Haushaltsführung begründet werden?

Ja.

15. Wie hoch ist die Steuerentlastung durch die doppelte Haushaltsführung?

Hängt von der Höhe der Aufwendungen sowie vom persönlichen Grenzsteuersatz ab. Für eine erste grobe Berechnung können Sie unser Berechnungstool nutzen.

16. Ist eine doppelte Haushaltsführung auch in Wegverlegungsfälle begründbar?

Ja, seit dem Urteil des BHF vom 5. März 2009 wird eine Doppelte Haushaltsführung auch dann begründet, sofern der Lebensmittelpunkt aus privaten Gründen vom Beschäftigungsort wegverlegt wird und die bisherige Wohnung am Beschäftigungsort aus beruflichen Gründen als Zweitunterkunft weiterhin genutzt wird. Ein Kostenabzug ist auch in diesen Fällen möglich.

Quellenangaben und Autoreninformation

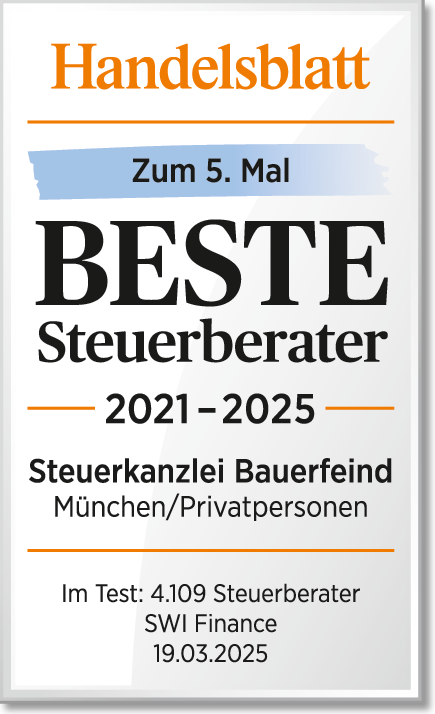

Über den Betreiber der Seite:

Thomas Bauerfeind

Steuerberater, Diplom-Betriebswirt (FH)

Thomas Bauerfeind ist Steuerberater und führt eine eigene Kanzlei mit dem Themenschwerpunkt „Doppelte Haushaltsführung“. Seine Fachpublikationen erschienen bereits in zahlreichen namhaften Medien wie dem Focus, Süddeutsche Zeitung und der WirtschaftsWoche.

Datum:

16. Juni 2021